UNFALLSCHUTZ FÜR IHRE MITARBEITER

Bis zu 5.000 EUR Unterstützung im Notfall – und das bei einer jährlichen Prämie von nur 16,50 EUR

Stichtagszinssatz

Im Folgenden sind die Bandbreiten der von den drei großen Anbietern AON* , Mercer und Willis Towers Watson empfohlenen Stichtagszinssätze dargestellt:

| Stichtag | Verpflichtungen mit kürzeren Laufzeiten (Abfertigungs-, Jubiläumsgeldverpflichtungen, Pensionistenbestände) | Verpflichtungen mit mittleren Laufzeiten (Pensionsbestände mit Anwartschafts- und Leistungsberechtigten) | Verpflichtungen mit längeren Laufzeiten (Pensionsbestände mit überwiegend Anwartschaftsberechtigten) | |||

|---|---|---|---|---|---|---|

| Untergrenze | Obergrenze | Untergrenze | Obergrenze | Untergrenze | Obergrenze | |

| 30.06.2025 | 3,66 % | 3,85 % | 3,79 % | 4,03 % | 3,86 % | 4,20 % |

| 31.05.2025 | 3,60 % | 3,81 % | 3,73 % | 3,96 % | 3,80 % | 4,10 % |

| 30.04.2025 | 3,57 % | 3,79 % | 3,69 % | 3,94 % | 3,75 % | 4,08 % |

| 31.03.2025 | 3,74 % | 3,93 % | 3,85 % | 4,05 % | 3,90 % | 4,13 % |

| 28.02.2025 | 3,30 % | 3,50 % | 3,40 % | 3,60 % | 3,49 % | 3,64 % |

| 31.01.2025 | 3,38 % | 3,54 % | 3,47 % | 3,63 % | 3,50 % | 3,66 % |

| 31.12.2024 | 3,39 % | 3,51 % | 3,46 % | 3,56 % | 3,50 % | 3,65 % |

| 30.11.2024 | 3,16 % | 3,31 % | 3,18 % | 3,35 % | 3,19 % | 3,40 % |

| 31.10.2024 | 3,42 % | 3,59 % | 3,44 % | 3,62 % | 3,44 % | 3,67 % |

| 30.09.2024 | 3,37 % | 3,54 % | 3,42 % | 3,60 % | 3,45 % | 3,64 % |

| 30.08.2024 | 3,46 % | 3,54 % | 3,49 % | 3,68 % | 3,51 % | 3,76 % |

| 31.07.2024 | 3,38 % | 3,48 % | 3,38 % | 3,54 % | 3,39 % | 3,60 % |

| 30.06.2024 | 3,60 % | 3,76 % | 3,58 % | 3,86 % | 3,58 % | 3,92 % |

| 31.05.2024 | 3,64 % | 3,77 % | 3,63 % | 3,85 % | 3,63 % | 3,90 % |

| 30.04.2024 | 3,56 % | 3,75 % | 3,53 % | 3,83 % | 3,51 % | 3,88 % |

| 31.03.2024 | 3,29 % | 3,57 % | 3,25 % | 3,66 % | 3,24 % | 3,71 % |

| 29.02.2024 | 3,48 % | 3,73 % | 3,43 % | 3,80 % | 3,42 % | 3,85 % |

| 31.01.2024 | 3,31 % | 3,61 % | 3,27 % | 3,71 % | 3,26 % | 3,77 % |

| 31.12.2023 | 3,17 % | 3,49 % | 3,13 % | 3,57 % | 3,12 % | 3,63 % |

| 30.11.2023 | 3,67 % | 3,94 % | 3,62 % | 4,02 % | 3,60 % | 4,07 % |

| 31.10.2023 | 4,17 % | 4,45 % | 4,14 % | 4,56 % | 4,13 % | 4,63 % |

| 30.09.2023 | 4,10 % | 4,50 % | 4,05 % | 4,61 % | 4,05 % | 4,67 % |

| 31.08.2023 | 3,75 % | 4,06 % | 3,65 % | 4,13 % | 3,60 % | 4,18 % |

| 31.07.2023 | 3,70 % | 4,09 % | 3,65 % | 4,17 % | 3,60 % | 4,22 % |

| 30.06.2023 | 3,65 % | 4,01 % | 3,50 % | 4,03 % | 3,50 % | 4,05 % |

| 31.05.2023 | 3,70 % | 4,06 % | 3,65 % | 4,16 % | 3,60 % | 4,23 % |

| 30.04.2023 | 3,60 % | 4,02 % | 3,55 % | 4,11 % | 3,50 % | 4,17 % |

| 31.03.2023 | 3,65 % | 4,00 % | 3,60 % | 4,09 % | 3,60 % | 4,15 % |

| 28.02.2023 | 3,85 % | 4,27 % | 3,80 % | 4,35 % | 3,75 % | 4,41 % |

| 31.01.2023 | 3,50 % | 3,86 % | 3,40 % | 3,95 % | 3,35 % | 3,99 % |

| 31.12.2022 | 3,75 % | 4,14 % | 3,65 % | 4,21 % | 3,60 % | 4,25 % |

| 30.11.2022 | 3,15 % | 3,51 % | 3,00 % | 3,56 % | 3,00 % | 3,59 % |

| 31.10.2022 | 3,70 % | 3,97 % | 3,60 % | 4,05 % | 3,60 % | 4,10 % |

| 30.09.2022 | 3,70 % | 4,03 % | 3,70 % | 4,11 % | 3,70 % | 4,16 % |

| 31.08.2022 | 3,10 % | 3,37 % | 3,20 % | 3,51 % | 3,20 % | 3,61 % |

| 31.07.2022 | 2,30 % | 2,57 % | 2,40 % | 2,75 % | 2,45 % | 2,88 % |

| 30.06.2022 | 3,20 % | 3,30 % | 3,30 % | 3,40 % | 3,40 % | 3,52 % |

| 31.05.2022 | 2,60 % | 2,75 % | 2,70 % | 2,90 % | 2,80 % | 2,99 % |

| 30.04.2022 | 2,20 % | 2,45 % | 2,40 % | 2,60 % | 2,4 0% | 2,71 % |

| 31.03.2022 | 1,70 % | 1,94 % | 1,80 % | 2,10 % | 1,85 % | 2,22 % |

| 28.02.2022 | 1,60 % | 1,70 % | 1,80 % | 1,85 % | 1,85 % | 1,99 % |

| 31.01.2022 | 1,20 % | 1,30 % | 1,40 % | 1,45 % | 1,40 % | 1,60 % |

| 31.12.2021 | 1,00 % | 1,10 % | 1,20 % | 1,31 % | 1,25 % | 1,47 % |

| 30.11.2021 | 0,90 % | 0,95 % | 1,05 % | 1,17 % | 1,10 % | 1,32 % |

| 31.10.2021 | 0,90 % | 1,01 % | 1,05 % | 1,22 % | 1,10 % | 1,35 % |

| 30.09.2021 | 0,90 % | 1,15 % | 1,20 % | 1,40 % | 1,25 % | 1,50 % |

| 31.08.2021 | 0,70 % | 0,90 % | 1,00 % | 1,10 % | 1,05 % | 1,28 % |

| 31.07.2021 | 0,70 % | 0,85 % | 0,90 % | 1,13 % | 0,95 % | 1,34 % |

| 30.06.2021 | 0,90 % | 1,05 % | 1,10 % | 1,39 % | 1,20 % | 1,60 % |

| 31.05.2021 | 1,00 % | 1,10 % | 1,20 % | 1,41 % | 1,30 % | 1,62 % |

| 30.04.2021 | 0,90 % | 1,06 % | 1,20 % | 1,41 % | 1,25 % | 1,62 % |

| 31.03.2021 | 0,90 % | 1,05 % | 1,10 % | 1,36 % | 1,20 % | 1,58 % |

| 28.02.2021 | 0,80 % | 1,00 % | 1,00 % | 1,30 % | 1,10 % | 1,50 % |

| 31.01.2021 | 0,50 % | 0,75 % | 0,70 % | 1,06 % | 0,75 % | 1,23 % |

| 31.12.2020 | 0,50 % | 0,70 % | 0,65 % | 1,00 % | 0,70 % | 1,17 % |

| 30.11.2020 | 0,50 % | 0,72 % | 0,70 % | 1,01 % | 0,80 % | 1,17 % |

| 31.10.2020 | 0,60 % | 0,82 % | 0,80 % | 1,15 % | 0,90 % | 1,33 % |

| 30.09.2020 | 0,70 % | 0,90 % | 0,85 % | 1,14 % | 0,90 % | 1,32 % |

| 31.08.2020 | 0,85 % | 1,00 % | 1,00 % | 1,22 % | 1,05 % | 1,41 % |

| 31.07.2020 | 0,70 % | 0,92 % | 0,80 % | 1,26 % | 0,85 % | 1,45 % |

| 30.06.2020 | 0,90 % | 1,11 % | 1,05 % | 1,46 % | 1,05 % | 1,66 % |

| 31.05.2020 | 1,00 % | 1,35 % | 1,30 % | 1,65 % | 1,40 % | 1,75 % |

| 30.04.2020 | 0,85 % | 1,35 % | 1,05 % | 1,60 % | 1,10 % | 1,65 % |

| 31.03.2020 | 1,00 % | 1,75 % | 1,15 % | 1,95 % | 1,20 % | 2,00 % |

| 29.02.2020 | 0,50 % | 0,70 % | 0,65 % | 0,90 % | 0,70 % | 1,01 % |

| 31.01.2020 | 0,60 % | 0,73 % | 0,80 % | 0,99 % | 0,85 % | 1,16 % |

| 31.12.2019 | 0,95 % | 1,01 % | 1,20 % | 1,30 % | 1,25 % | 1,49 % |

| 30.11.2019 | 0,80 % | 0,86 % | 1,05 % | 1,12 % | 1,10 % | 1,29 % |

| 31.10.2019 | 0,80 % | 0,84 % | 1,00 % | 1,10 % | 1,10 % | 1,27 % |

| 30.09.2019 | 0,68 % | 0,70 % | 0,90 % | 0,93 % | 0,95 % | 1,10 % |

| 31.08.2019 | 0,50 % | 0,55 % | 0,80 % | 0,81 % | 0,90 % | 0,97 % |

| 31.07.2019 | 0,70 % | 0,85 % | 1,00 % | 1,10 % | 1,20 % | 1,29 % |

| 30.06.2019 | 1,00 % | 1,10 % | 1,20 % | 1,35 % | 1,40 % | 1,51 % |

| 31.05.2019 | 1,19 % | 1,30 % | 1,48 % | 1,60 % | 1,65 % | 1,70 % |

| 30.04.2019 | 1,30 % | 1,40 % | 1,60 % | 1,70 % | 1,80 % | 1,86 % |

| 31.03.2019 | 1,26 % | 1,40 % | 1,56 % | 1,65 % | 1,70 % | 1,80 % |

| 28.02.2019 | 1,51 % | 1,63 % | 1,80 % | 1,85 % | 1,92 % | 2,04 % |

| 31.01.2019 | 1,54 % | 1,60 % | 1,80 % | 1,82 % | 1,85 % | 2,02 % |

| 31.12.2018 | 1,70 % | 1,73 % | 1,85 % | 2,02 % | 1,90 % | 2,22 % |

| 30.11.2018 | 1,75 % | 1,80 % | 2,00 % | 2,10 % | 2,05 % | 2,27 % |

| 31.10.2018 | 1,70 % | 1,75 % | 1,95 % | 2,05 % | 2,00 % | 2,26 % |

| 30.09.2018 | 1,70 % | 1,78 % | 1,95 % | 2,08 % | 2,05 % | 2,30 % |

| 31.08.2018 | 1,50 % | 1,70 % | 1,70 % | 2,00 % | 1,80 % | 2,22 % |

| 31.07.2018 | 1,60 % | 1,75 % | 1,80 % | 2,02 % | 1,90 % | 2,21 % |

| 30.06.2018 | 1,60 % | 1,69 % | 1,80 % | 2,00 % | 1,80 % | 2,19 % |

| 31.05.2018 | 1,60 % | 1,73 % | 1,80 % | 2,03 % | 1,90 % | 2,21 % |

| 30.04.2018 | 1,60 % | 1,75 % | 1,80 % | 2,05 % | 1,80 % | 2,24 % |

| 31.03.2018 | 1,60 % | 1,74 % | 1,70 % | 2,05 % | 1,80 % | 2,23 % |

| 28.02.2018 | 1,50 % | 1,76 % | 1,70 % | 2,06 % | 1,80 % | 2,25 % |

| 31.01.2018 | 1,50 % | 1,75 % | 1,70 % | 2,02 % | 1,80 % | 2,21 % |

| 31.12.2017 | 1,50 % | 1,70 % | 1,70 % | 1,93 % | 1,80 % | 2,13 % |

| 30.11.2017 | 1,40 % | 1,65 % | 1,60 % | 1,91 % | 1,80 % | 2,13 % |

| 31.10.2017 | 1,50 % | 1,65 % | 1,70 % | 1,90 % | 1,80 % | 2,11 % |

| 30.09.2017 | 1,60 % | 1,85 % | 1,90 % | 2,10 % | 2,00 % | 2,21 % |

| 31.08.2017 | 1,50 % | 1,75 % | 1,70 % | 2,00 % | 1,90 % | 2,10 % |

| 31.07.2017 | 1,60 % | 1,90 % | 1,90 % | 2,15 % | 2,00 % | 2,27 % |

| 30.06.2017 | 1,66 % | 1,85 % | 1,90 % | 2,15 % | 2,00 % | 2,21 % |

| 31.05.2017 | 1,50 % | 1,70 % | 1,80 % | 2,00 % | 1,90 % | 2,07 % |

| 30.04.2017 | 1,49 % | 1,65 % | 1,70 % | 1,85 % | 1,90 % | 2,01 % |

| 31.03.2017 | 1,50 % | 1,70 % | 1,80 % | 1,95 % | 1,90 % | 2,02 % |

| 28.02.2017 | 1,40 % | 1,65 % | 1,70 % | 1,90 % | 1,80 % | 1,95 % |

| 31.01.2017 | 1,59 % | 1,80 % | 1,90 % | 2,05 % | 2,00 % | 2,15 % |

| 31.12.2016 | 1,40 % | 1,65 % | 1,60 % | 1,90 % | 1,70 % | 1,95 % |

| 30.11.2016 | 1,45 % | 1,75 % | 1,60 % | 2,00 % | 1,70 % | 2,05 % |

| 31.10.2016 | 1,20 % | 1,40 % | 1,40 % | 1,60 % | 1,50 % | 1,78 % |

| 30.09.2016 | 0,90 % | 1,15 % | 1,10 % | 1,35 % | 1,20 % | 1,52 % |

| 31.08.2016 | 0,90 % | 1,15 % | 1,10 % | 1,35 % | 1,10 % | 1,55 % |

| 31.07.2016 | 0,85 % | 1,10 % | 1,00 % | 1,34 % | 1,10 % | 1,54 % |

| 30.06.2016 | 1,10 % | 1,30 % | 1,30 % | 1,56 % | 1,40 % | 1,75 % |

| 31.05.2016 | 1,50 % | 1,65 % | 1,70 % | 1,90 % | 1,85 % | 2,12 % |

| 30.04.2016 | 1,60 % | 1,75 % | 1,80 % | 2,03 % | 1,95 % | 2,25 % |

| 31.03.2016 | 1,50 % | 1,70 % | 1,70 % | 2,02 % | 1,80 % | 2,25 % |

| 29.02.2016 | 1,62 % | 1,75 % | 1,90 % | 2,00 % | 2,00 % | 2,13 % |

| 31.01.2016 | 1,78 % | 2,00 % | 2,05 % | 2,25 % | 2,15 % | 2,36 % |

| 31.12.2016 | 2,06 % | 2,10 % | 2,30 % | 2,42 % | 2,40 % | 2,64 % |

http://www.aon.com/germany/downloads/aonhewitt/Rechnungszins.pdf

https://www.mercer.com/de-at/solutions/betriebliche-vorsorge/rechnungszins-fuer-ifrs-us-gaap-ugb-bewertungen/http://www.mercer.at/our-thinking/rechnungszins-fuer-ifrs-us-gaap-bewertungen.html

https://www.wtwco.com/de-de/insights/campaigns/rechnungszins-nach-ifrs-us-gaap-und-hgbhttps://www.willistowerswatson.com/de-DE/insights/all-insights#sort=%40fdate13762%20descending&f:@publication=[Rechnungszins]

*Die Extrapolation der Zinsraten wurde seitens AON ab dem Stichtag 30.09.2018 von Swaprates auf AA-geratete Staatsanleihen als Basis umgestellt.

§ 211 (2) UGB sieht die Abzinsung grundsätzlich mit marktüblichen Zinssätzen vor. Diese Option wird gemäß 4.6 lit a (RZ 41) der AFRAC-Stellungnahme 27 zu den Rückstellungen für Pensions-, Abfertigungs-, Jubiläumsgeld- und vergleichba-re langfristig fällige Verpflichtungen nach den Vorschriften des Unternehmensgesetzbuches vom Juni 2015 als jener Zinssatz definiert, zu dem sich ein Unternehmen mit hochklassiger Bonitätseinstufung am Abschlussstichtag der durchschnittlichen Restlaufzeit der Verpflichtungen im Wesentlichen entsprechendes Fremdkapital beschaffen kann (aktueller Zinssatz). Gemäß den Erläuterungen zur Stellungnahme hat der Zinssatz grundsätzlich der durchschnittlichen Restlaufzeit der Verpflichtung zu entsprechen. Die durchschnittliche Restlaufzeit errechnet sich aus dem Verhältnis der fälligkeitsgewichteten Zahlungen zur Summe aller Zahlungen aus den bestehenden Verpflichtungen, wobei die Zahlungen unter Berücksichtigung biometrischer Annahmen, d.h. wahrscheinlichkeitsgewichtet ermittelt werden.

Durchrechnungs – Zinssatz

Wie in den Erläuternden Bemerkungen zur Neufassung des § 211 Abs 2 UGB durch das RÄG 2014 angeführt, kann daher auch in Österreich der Zinssatz gemäß „den deutschen Kundmachungen der Rechtsverordnungen nach § 253 Abs 2 vierter Satz dHGB“ herangezogen werden. Da die deutsche Bundesbank die Durchschnittszinssätze lediglich für einen 84monatigen und einen 120monatigen Durchrechnungszeitraus veröffentlicht, wird – sofern die Entscheidung für einen Durchrechnungszinssatz gemäß B) getroffen wurde – aus Praktikabilitätsgründen die Anwendung eines dieser beiden Durchrechnungszeiträume empfohlen.

Mittlerweile sind die 60- bis 72monatigen Durchrechnungszinssätze für die Laufzeiten 1 bis 50 Jahre auch auf der Homepage der Österreichischen Aktuarvereinigung unter https://avoe.at/bibliothek/sozialkapital/ zu finden. Zusätzlich dargestellt sind die jeweiligen (aktuellen) Stichtagszinssätze, welche als 60. bis 120. Teil in die jeweiligen Durchschnittswerte fließen. Die auf dieser Seite dargestellten Zinsbeträge weichen von jenen der deutschen Bundesbank um 0 bis 2 Basispunkte ab.

Im Folgenden sind die von der Deutschen Bundesbank für 15-jährige Laufzeiten veröffentlichten 7 und 10-jährige Durchschnittszinssätze angeführt:

| Stichtag | 7-jährige Durchschnittszinsätze | 10-jährige Durchschnittszinssätze |

|---|---|---|

| 30.06.2025 | 2,08 % | 1,99% |

| 31.05.2025 | 2,06 % | 1,98% |

| 30.04.2025 | 2,04 % | 1,96 % |

| 31.03.2025 | 2,02 % | 1,95 % |

| 28.02.2025 | 2,00 % | 1,93 % |

| 31.01.2025 | 1,98 % | 1,91 % |

| 31.12.2024 | 1,96 % | 1,90 % |

| 30.11.2024 | 1,94 % | 1,88 % |

| 31.10.2024 | 1,93 % | 1,88 % |

| 30.09.2024 | 1,91 % | 1,87 % |

| 30.08.2024 | 1,89 % | 1,86 % |

| 31.07.2024 | 1,87 % | 1,85 % |

| 30.06.2024 | 1,86 % | 1,84 % |

| 31.05.2024 | 1,84 % | 1,83 % |

| 30.04.2024 | 1,82 % | 1,83 % |

| 31.03.2024 | 1,80 % | 1,83 % |

| 29.02.2024 | 1,78 % | 1,82 % |

| 31.01.2024 | 1,76 % | 1,82 % |

| 31.12.2023 | 1,74 % | 1,82 % |

| 30.11.2023 | 1,72 % | 1,82 % |

| 31.10.2023 | 1,70 % | 1,82 % |

| 30.09.2023 | 1,66 % | 1,81 % |

| 31.08.2023 | 1,63 % | 1,81 % |

| 31.07.2023 | 1,60 % | 1,81 % |

| 30.06.2023 | 1,57 % | 1,80 % |

| 31.05.2023 | 1,54 % | 1,80 % |

| 30.04.2023 | 1,52 % | 1,80 % |

| 31.03.2023 | 1,50 % | 1,79 % |

| 28.02.2023 | 1,48 % | 1,79 % |

| 31.01.2023 | 1,46 % | 1,78 % |

| 31.12.2022 | 1,44 % | 1,78 % |

| 30.11.2022 | 1,43 % | 1,78 % |

| 31.10.2022 | 1,42 % | 1,78 % |

| 30.09.2022 | 1,40 % | 1,78 % |

| 31.08.2022 | 1,39 % | 1,77 % |

| 31.07.2022 | 1,38 % | 1,78 % |

| 30.06.2022 | 1,38 % | 1,78 % |

| 31.05.2022 | 1,37 % | 1,79 % |

| 30.04.2022 | 1,36 % | 1,79 % |

| 31.03.2022 | 1,35 % | 1,81 % |

| 28.02.2022 | 1,35 % | 1,82 % |

| 31.01.2022 | 1,34 % | 1,85 % |

| 31.12.2021 | 1,35 % | 1,87 % |

| 30.11.2021 | 1,36 % | 1,90 % |

| 31.10.2021 | 1,37 % | 1,95 % |

| 30.09.2021 | 1,39 % | 1,98 % |

| 31.08.2021 | 1,41 % | 2,01 % |

| 31.07.2021 | 1,42 % | 2,05 % |

| 30.06.2021 | 1,45 % | 2,09 % |

| 31.05.2021 | 1,47 % | 2,12 % |

| 30.04.2021 | 1,49 % | 2,16 % |

| 31.03.2021 | 1,51 % | 2,19 % |

| 28.02.2021 | 1,54 % | 2,23 % |

| 31.01.2021 | 1,57 % | 2,26 % |

| 31.12.2020 | 1,60 % | 2,30 % |

| 30.11.2020 | 1,64 % | 2,34 % |

| 31.10.2020 | 1,68 % | 2,38 % |

| 30.09.2020 | 1,71 % | 2,41 % |

| 31.08.2020 | 1,74 % | 2,45 % |

| 31.07.2020 | 1,78 % | 2,47 % |

| 30.06.2020 | 1,81 % | 2,51 % |

| 31.05.2020 | 1,84 % | 2,54 % |

| 30.04.2020 | 1,87 % | 2,58 % |

| 31.03.2020 | 1,89 % | 2,61 % |

| 29.02.2020 | 1,91 % | 2,64 % |

| 31.01.2020 | 1,94 % | 2,68 % |

| 31.12.2019 | 1,97 % | 2,71 % |

| 30.11.2019 | 2,00 % | 2,75 % |

| 31.10.2019 | 2,02 % | 2,79 % |

| 30.09.2019 | 2,05 % | 2,82 % |

| 31.08.2019 | 2,08 % | 2,86 % |

| 31.07.2019 | 2,12 % | 2,90 % |

| 30.06.2019 | 2,15 % | 2,94 % |

| 31.05.2019 | 2,18 % | 2,98 % |

| 30.04.2019 | 2,20 % | 3,03 % |

| 31.03.2019 | 2,23 % | 3,07 % |

| 28.02.2019 | 2,26 % | 3,12 % |

| 31.01.2019 | 2,29 % | 3,16 % |

| 31.12.2018 | 2,32 % | 3,21 % |

| 30.11.2018 | 2,36 % | 3,25 % |

| 31.10.2018 | 2,40 % | 3,29 % |

| 30.09.2018 | 2,43 % | 3,34 % |

| 31.08.2018 | 2,48 % | 3,39 % |

| 31.07.2018 | 2,52 % | 3,42 % |

| 30.06.2018 | 2,56 % | 3,46 % |

| 31.05.2018 | 2,60 % | 3,50 % |

| 30.04.2018 | 2,64 % | 3,53 % |

| 31.03.2018 | 2,68 % | 3,57 % |

| 28.02.2018 | 2,72 % | 3,61 % |

| 31.01.2018 | 2,76 % | 3,64 % |

| 31.12.2017 | 2,80 % | 3,68 % |

| 30.11.2017 | 2,84 % | 3,71 % |

| 31.10.2017 | 2,88 % | 3,74 % |

| 30.09.2017 | 2,91 % | 3,77 % |

| 31.08.2017 | 2,94 % | 3,80 % |

| 31.07.2017 | 2,97 % | 3,83 % |

| 30.06.2017 | 3,00 % | 3,86 % |

| 31.05.2017 | 3,04 % | 3,88 % |

| 30.04.2017 | 3,08 % | 3,91 % |

| 31.03.2017 | 3,12 % | 3,94 % |

| 28.02.2017 | 3,16 % | 3,96 % |

| 31.01.2017 | 3,20 % | 3,99 % |

| 31.12.2016 | 3,24 % | 4,01 % |

| 30.11.2016 | 3,28 % | 4,03 % |

| 31.10.2016 | 3,32 % | 4,06 % |

| 30.09.2016 | 3,37 % | 4,08 % |

| 31.08.2016 | 3,42 % | 4,11 % |

| 31.07.2016 | 3,47 % | 4,14 % |

| 30.06.2016 | 3,52 % | 4,17 % |

| 31.05.2016 | 3,58 % | 4,20 % |

| 30.04.2016 | 3,64 % | 4,22 % |

| 31.03.2016 | 3,70 % | 4,24 % |

| 29.02.2016 | 3,76 % | 4,27 % |

| 31.01.2016 | 3,83 % | 4,29 % |

| 31.12.2015 | 3,89 % | 4,31 % |

https://www.bundesbank.de/resource/blob/650652/632984327350a7010375c6362d1375d8/mL/abzinsungszinssaetze-data.pdf

https://www.bundesbank.de/resource/blob/650678/b9f193eac8f9a0a6ea8cd84cffe6b00a/mL/abzinsungszinssaetze-10jahre-data.pdf

Die einmal getroffene Entscheidung für eine der möglichen Zinsfindungen (insbesondere zwischen A, B.a und B.b) ist auch für die weitere Bilanzstichtage verpflichtend anzuwenden.

Hier finden Sie 3 Beispielberechnungen zum Thema AFRAC:

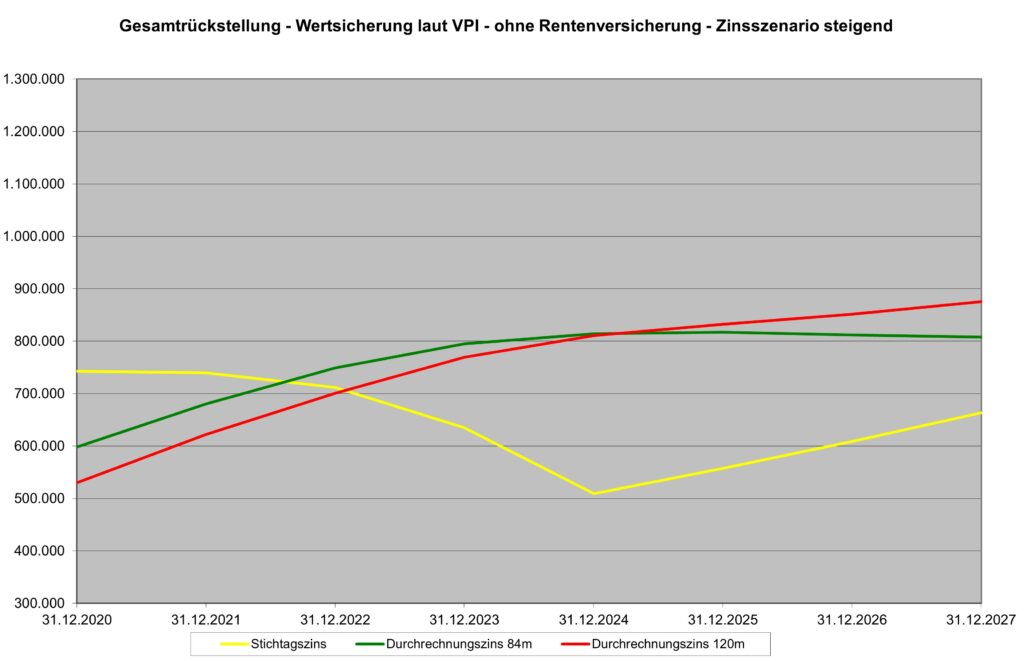

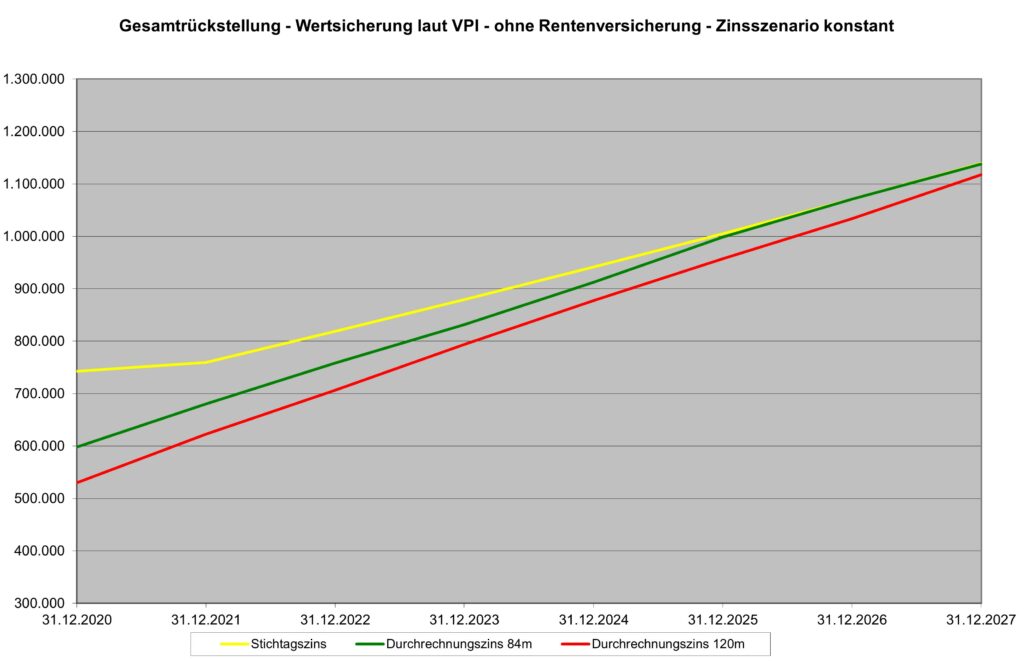

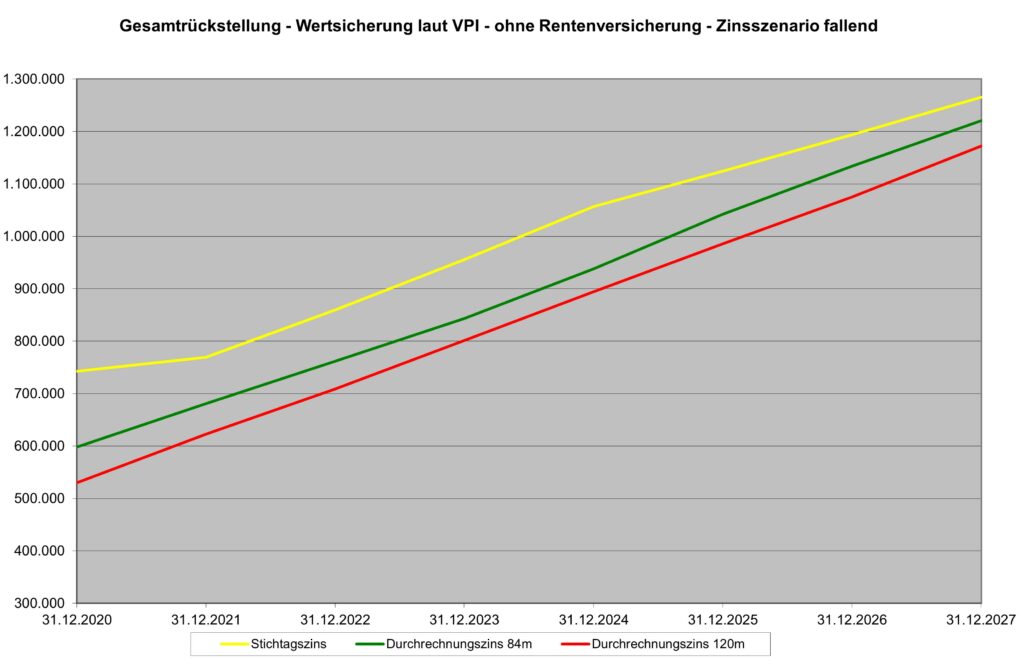

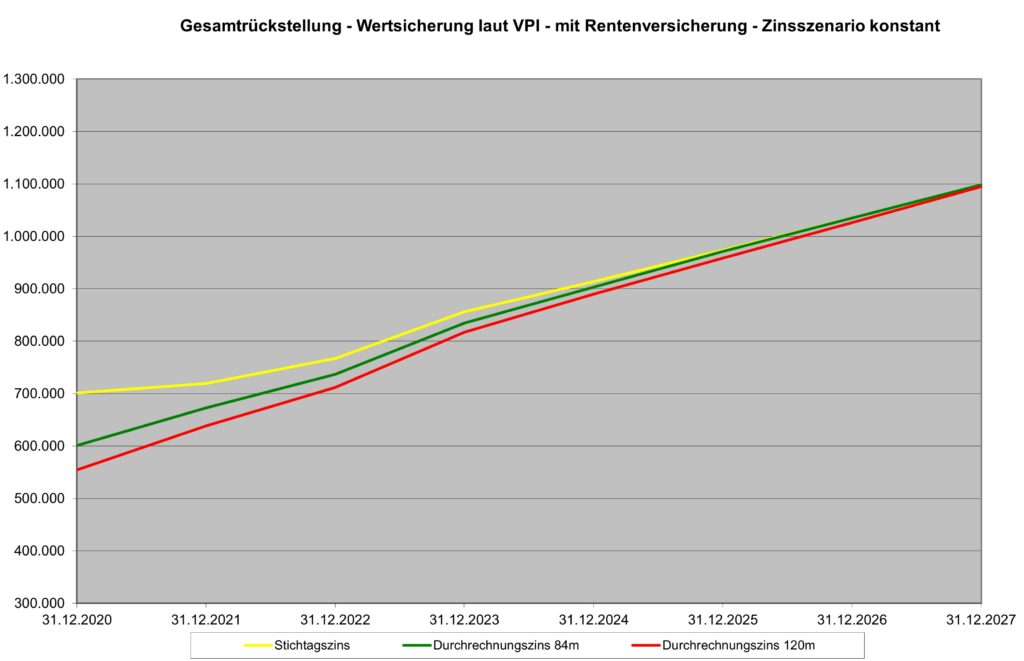

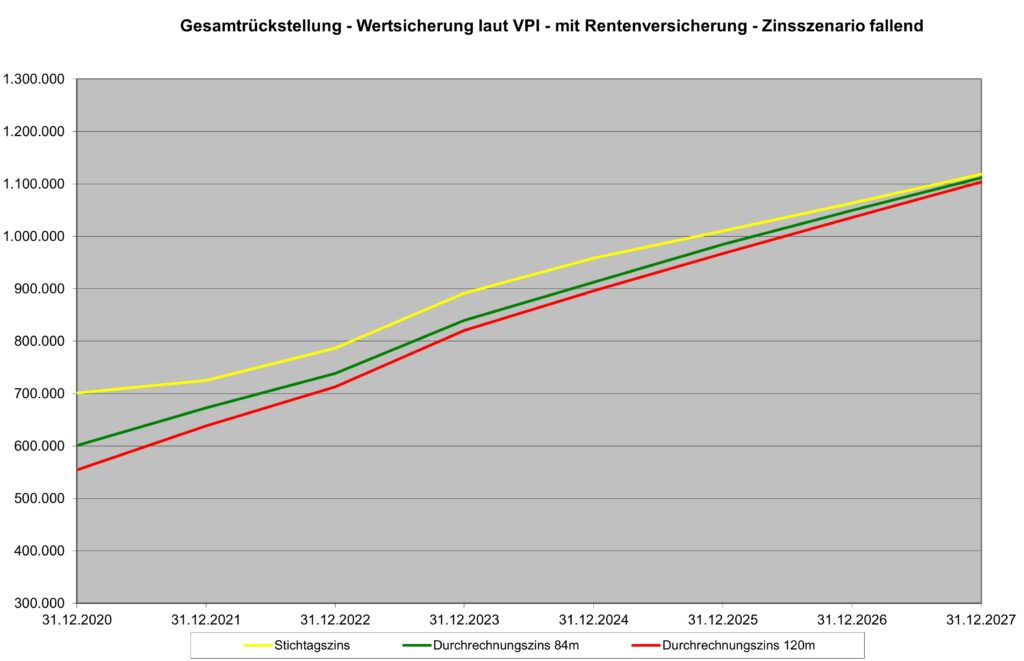

AFRAC Beispiel 1: Leistungsorientiert Pensionszusage, in der Leistungsphase Wertsicherung laut VPI

In dieser Darstellung sieht man die Rückstellungsentwicklung einer nackten Zusage (Mann, Zusagebeginn 45, Pensionsalter 65, Alter zum 31.12.2020 58, zugesagte Pension EUR 40.000 p.a., in der Leistungsphase Wertsicherung laut VPI).

Diese Dreiergruppe zeigt die totale Exponiertheit gegenüber dem Zinsänderungsrisiko. Bezüglich der Gesamtrückstellung wäre mit dieser Konstellation die Finanzierung der Zusage mittels einer bloßen Kapitalversicherung gleichgelagert.

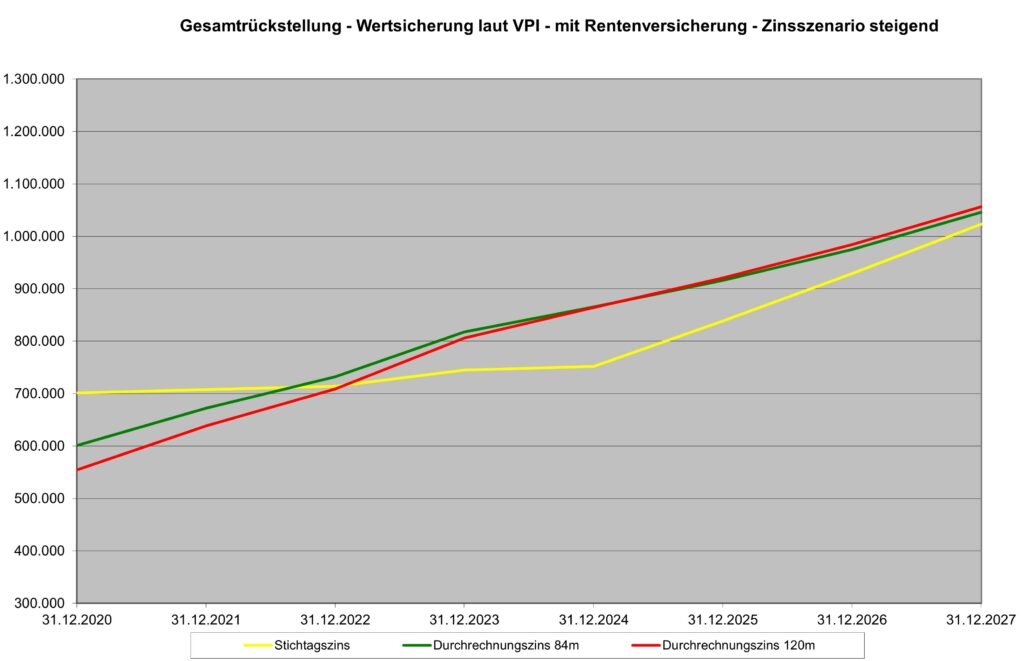

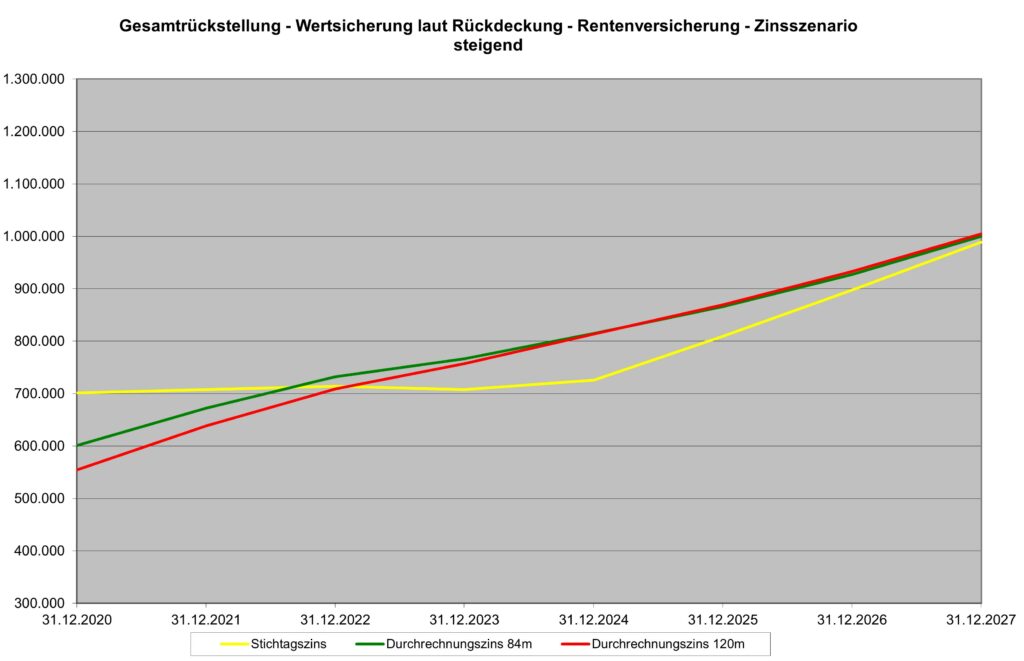

AFRAC Beispiel 2: Pensionszusage, zunächst zu 75% später zu 73,5% über eine Rückdeckungsversicherung finanziert, Wertsicherung laut VPI

Die zweite Dreiergruppe lässt die bestehende Zusage zunächst zu 75% über eine RDV finanzieren (Versicherungsbeginnalter 55 – also ein gegenüber der Zusage um 10 Jahre verzögerter Finanzierungsbeginn, Versicherungsendalter 65, versicherte Rente inkl. GB zunächst EUR 30.000, Garantiedauer 25 Jahre, Rechnungszins 0%, Gesamtverzinsung 2% – daher erwartete Wertsicherung von ursprünglich 2% p.a. in der Leistungsphase, AVÖ 2005 Unisex).

Ab dem Jahr 2023 wird davon ausgegangen, dass die Gesamtverzinsung beim Versicherer um 50 Basisunkte auf 1,50% p.a. abgesenkt wird, wodurch der Finanzierungsgrad zum Pensionsbeginn auf 73,50% absinkt und der Vertrag infolge der reduzierten erwarteten Rentensteigerung an Wert verliert (bzw. die Gesamtrückstellung dementsprechend anwächst). Wie oben bereits erwähnt, wurde nicht die notwendige Aufrechnung mit der Gesamtrückstellung dargestellt sondern die Gesamtrückstellung als absoluter Betrag, um mit den anderen Varianten vergleichen zu können.

Es ist erkennbar, dass das Expose der Gesellschaft gegenüber einer unternehmensrechtlichen Zinsänderung im Vergleich zur ersten Variante abnimmt. Umgekehrt schlägt die mit der Reduktion der Gesamtverzinsung einhergehende Reduktion der Steigerung der Versicherungsrente sofort rückstellungserhöhend durch.

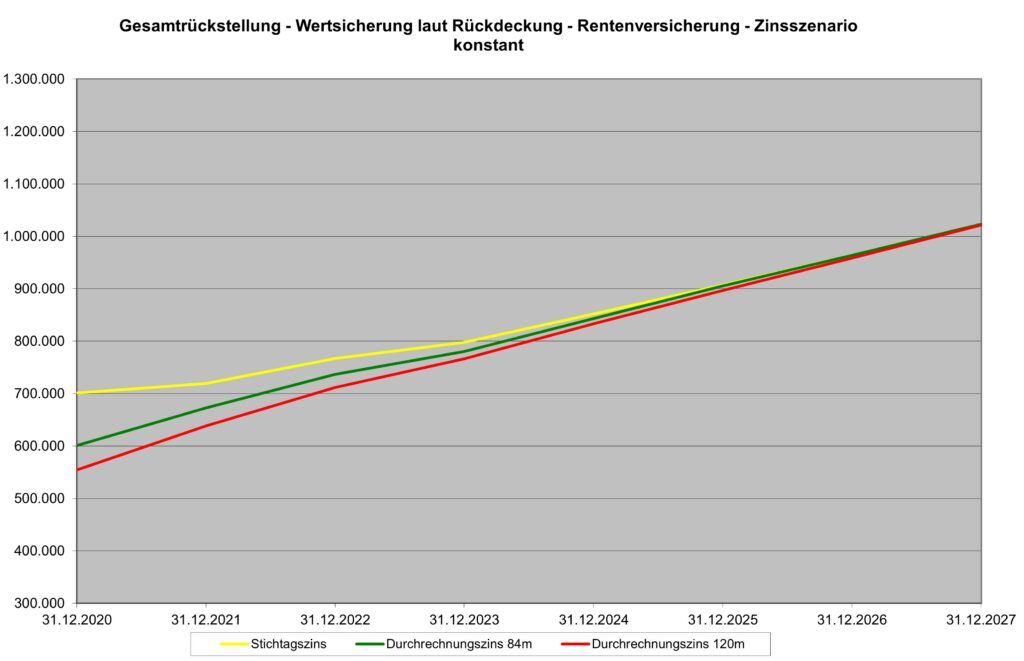

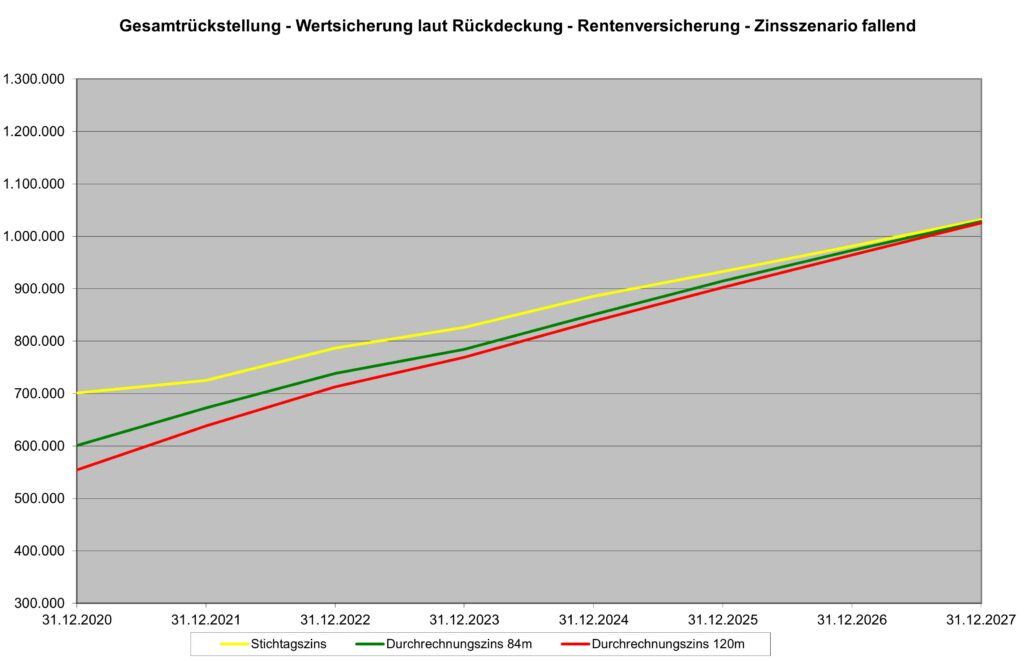

AFRAC Beispiel 3: wie Beispiel 2, aber Wertsicherung entsprechend Rückdeckungsversicherung

Die dritte Dreiergruppe ist wie die Konstellation 2, außer dass in der Zusage die Wertsicherung in der Leistungsphase nicht mit dem VPI sondern entsprechend der Rückdeckungsversicherung definiert wird. Die Reduktion der Gesamtverzinsung des Versicherungsvertrages im Jahr 2023 führt zwar ebenfalls zu einer Absenkung des Finanzierungsgrades zum Pensionsalter auf 73,50%.

Durch das Absinken der jährlichen Wertsicherung nicht nur der Versicherungsrente sondern auch der Betriebspension reduziert sich auch die Gesamtrückstellung und die Gesellschaft ist neben der Änderung des unternehmensrechtlichen Zinssatzes gegenüber der Reduktion der Gesamtverzinsung ebenfalls weitgehend immunisiert.

Allgemeine Information zu AFRAC:

Innerhalb der zentralen Aspekte, die die Höhe der Gesamtpensionsrückstellung maßgeblich beeinflussen, nimmt die Bestimmung des Rechnungszinssatzes und des Berechnungsverfahrens eine wesentliche Rolle ein. Die AFRAC-Stellungnahme definiert Optionen für die Bewertung, die sich insbesondere bei Pensionsrückstellungen auswirken. Wahrechte und Entscheidungserfordernisse gibt es für die Ermittlung des Rechnungszinses und für Bewertungsverfahren. Der Rechnungszinssatz kann in Höhe des „aktuellen Zinssatzes“ (Marktzins für Unternehmensanleihen hochklassiger Bonität), oder in Höhe des gleitenden Durchschnittszinssatzes (d.h. aktueller Zinssatz plus Zinssätze der letzten sechs Jahre) festgelegt werden. Als Bewertungsverfahren kann ein Verfahren der laufenden Einmalprämien, oder die Teilwert-Methode gewählt werden.

VERO Betriebliche Vorsorge hat anhand eines Fallbeispiels die Hebel der Wahlrechte vor dem Hintergrund zweier diametral entgegengesetzter Zinsentwicklungen aufgezeigt. In Verbindung mit der Wahl des Bewertungsverfahrens ergeben sich mögliche dargestellte Zinsentwicklungen und Effekte, mit denen erhebliche Bilanzspielräume verbunden sein können.

Handlungsbedarf für Unternehmen

Arbeitgeber müssen einmalig das zukünftig angewendete Bewertungsverfahren und die Ermittlungs-Methode des Rechnungszinses festlegen und ihrem Gutachter bekanntgeben. In dieser komplexen Materie bedarf es kompetenter Beratung von versierten Fachexperten.

KMU-Plattform Beratungsleistungen als Entscheidungsgrundlagen:

- Vorschauberechnungen zu Jubiläumsgeld, Abfertigungs- und Pensionsverpflichtungen unter Anwendung der möglichen Zinsszenarien für die Entscheidungsfindung

- Versicherungsmathematische Gutachten für die Bilanz

- Rechtliche Prüfung von Pensionsverpflichtungen

- Betriebswirtschaftliche Analyse von bestehenden Verpflichtungen

Ihr Ansprechpartner:

Manfred Reinalter, Betriebliche Altersvorsorge Consulting GmbH

+43 664 3405000

m.reinalter@bav.co.at